تعتبر تجارة الفوركس من النشاطات المالية الشائعة للعديد من الأشخاص في أستراليا وحول العالم. ومع تعقيدات السوق والتغيرات السريعة في أسعار صرف العملات، قد يكون من الضروري الإبلاغ عن الأرباح والخسائر الناتجة عن تداول العملات الأجنبية لدى السلطات الضريبية.

في هذه المقالة، سنقدم لك دليلًا شاملًا حول كيفية الإبلاغ عن ضرائب تداول الفوركس في أستراليا. ستتعرف على الخطوات الأساسية التي يجب اتباعها، والمعلومات المالية التي يجب توثيقها، والمواعيد النهائية لتقديم الإقرار الضريبي. بإتقان هذه الإجراءات، يمكن للمتداولين الحفاظ على الامتثال للقوانين الضريبية وتجنب المشاكل المحتملة مع السلطات.

الخطوات الأساسية لتقديم الضرائب على تداول العملات في أستراليا

عندما تقوم بتداول العملات في أستراليا، عليك أن تكون حذرًا بشأن كيفية تقديم الضرائب على أرباحك. إليك الخطوات الرئيسية التي يجب اتباعها:

1. حافظ على سجل دقيق لجميع الصفقات، بما في ذلك التواريخ والأسعار والمبالغ.

2. احتفظ بجميع الوثائق المتعلقة بعمليات التداول والأرباح والخسائر.

3. قدم الإقرارات الضريبية اللازمة وأدفع الضرائب المستحقة وفقًا للتشريعات الضريبية الأسترالية.

4. اعتمد على المحاسبين المحترفين لمساعدتك في فهم القواعد الضريبية وتقديم الإقرارات بشكل صحيح.

تذكر دائمًا أهمية الامتثال للقوانين الضريبية والحفاظ على سجلات دقيقة لجميع عمليات التداول من أجل تجنب المشاكل الضريبية المحتملة في المستقبل.

فهم الضرائب الخاصة بتداول العملات

عندما يتعلق الأمر بتداول العملات في أستراليا، فهناك قواعد وضوابط تنظم كيفية تقديم الضرائب على أرباح التداول. يجب على المتداولين في الفوركس الاطلاع على القوانين الضريبية المحلية والالتزام بها لتجنب مشاكل قانونية في المستقبل.

الإبلاغ الدوري: يجب على المتداولين تقديم تقارير دورية عن أرباحهم وخسائرهم في تداول الفوركس. يجب عليهم توثيق جميع الصفقات وحساب الضرائب وفقًا للقوانين المحلية.

الاستشارة الضريبية: قد يكون من الضروري للمتداولين الاستعانة بمستشار ضريبي محترف لمساعدتهم في فهم القوانين الضريبية واستيفاء التزاماتهم الضريبية بشكل صحيح.

تحديد الإيرادات والخسائر

عند تقديم الإقرار الضريبي لتداول العملات الأجنبية في أستراليا، يجب عليك تحديد الإيرادات والخسائر بدقة. يمكنك تحديد الإيرادات والخسائر حسب العملات التي تم التداول بها والنتائج المالية لكل صفقة.

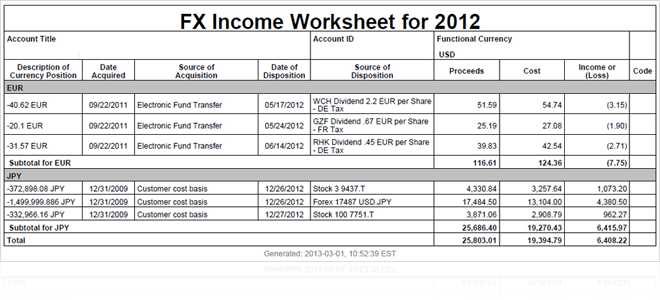

يمكنك استخدام الجداول والتقارير المالية لتحديد الإيرادات والخسائر بشكل دقيق. يجب عليك الاحتفاظ بسجل دقيق لجميع الصفقات التي تمت وتحديد الربح أو الخسارة التي تحققت من كل صفقة.

بمرور الوقت، ستكون قادرًا على تحديد الإيرادات والخسائر بدقة، وهذا سيساعدك على تقديم الإقرار الضريبي بشكل صحيح والتأكد من دفع الضرائب بشكل صحيح.

حساب الضرائب على الأرباح

احتساب الضرائب على أرباح التداول في الفوركس يعتمد على النظام الضريبي في بلدك. في أستراليا، يجب الإبلاغ عن الأرباح المعدلة من تجارة الفوركس كجزء من الإقرار الضريبي السنوي. من الضروري الالتزام بالقوانين واللوائح المحلية لتقديم الإقرار الضريبي بشكل صحيح.

تجميع الوثائق والمعلومات اللازمة

من الضروري تجميع مجموعة من الوثائق والمعلومات اللازمة لتقديم الإقرار الضريبي الخاص بتداول العملات الأجنبية في أستراليا. يجب أن تتضمن هذه الوثائق والمعلومات:

| 1. | سجلات التداول الكاملة التي توضح التفاصيل الكاملة لكل صفقة تمت، بما في ذلك التاريخ، الوقت، الزوج النقدي، السعر الافتتاحي، السعر الإغلاقي، والربح أو الخسارة المحققة. |

| 2. | إفادات عن الودائع والسحوبات من حساب التداول، مع توضيح المبالغ والتواريخ. |

| 3. | كل التذاكر والفواتير الخاصة بالعمولات المدفوعة للوسطاء. |

| 4. | أي إفادات أو تقارير أخرى ذات صلة بالنشاط التجاري. |

من المهم الاحتفاظ بجميع الوثائق بشكل منظم وآمن لتسهيل عملية إعداد الإقرار الضريبي بدقة وفي الوقت المحدد.

استشارة محاسب محترف

يمكنك التنسيق مع محاسب محترف متخصص في الضرائب للحصول على استشارة حول كيفية تقديم الإقرارات الضريبية المتعلقة بتداول العملات الأجنبية. يمكن للمحاسب أن يقدم لك المشورة حول المعاملات الخاصة بتداول الفوركس وفقًا للمتطلبات الضريبية الأسترالية الصارمة. قد يقدم المحاسب التوجيه بشأن تقديم الإقرار الضريبي السنوي، والحسومات الضريبية المتاحة، والتداول خارج البورصة وغيرها من القضايا الضريبية المتعلقة بتداول العملات الأجنبية.

تحديد الفترة الضريبية

قبل بدء تقديم الإقرار الضريبي لتداول العملات الأجنبية في أستراليا، يجب تحديد الفترة الضريبية المناسبة. تُعتبر الفترة الضريبية في أستراليا تبدأ في 1 يوليو وتنتهي في 30 يونيو من العام التالي. يجب على المتداولين الذين يقومون بتداول الفوركس الالتزام بتلك الفترة الضريبية وتقديم إقراراتهم الضريبية بشكل منتظم وفي الوقت المحدد.

ملء الإقرار الضريبي

عندما تكون جاهزًا لتقديم إقرار الضريبة، يجب عليك أن تكون على علم بالتفاصيل اللازمة لملء الإقرار الضريبي بشكل صحيح. يُعد تقديم الإقرار الضريبي في الوقت المناسب وتوخي الدقة ضروريين لتجنب المشاكل المحتملة في المستقبل.

قبل ملء الإقرار الضريبي، يجب عليك جمع جميع الوثائق الضرورية المتعلقة بنشاط التداول الخاص بك في سوق العملات الأجنبية. يشمل ذلك تقارير الحسابات الخاصة بك، العقود التي أبرمتها، وأي دليل آخر على العمليات التي أجريتها.

قم بتحديد الدخل الذي تم تحقيقه من تداول العملات الأجنبية والخسائر التي تم تكبدها. استخدم الأرقام الدقيقة والتفاصيل الصحيحة عند ملء الإقرار الضريبي لتجنب أي استفسارات أو مشاكل محتملة من قبل السلطات الضريبية.

تقديم الإقرار الضريبي إلى السلطات المختصة

بموجب القوانين الضريبية في أستراليا، يجب على المتداولين في سوق الفوركس الإبلاغ عن أرباحهم وخسائرهم بشكل دوري للسلطات الضريبية. يتعين عليك تقديم الإقرار الضريبي الخاص بك إلى السلطات المختصة في المواعيد المحددة وفقاً للتعليمات الضريبية المحددة. من الضروري تقديم جميع المعلومات الضريبية بدقة وصحة لتجنب أية مشاكل قانونية محتملة.

ملاحظة: يمكن للمتداولين الاستفادة من خدمات الخبراء الضريبيين للمساعدة في إعداد الإقرارات الضريبية وضمان التقديم السليم والدقيق للبيانات الضريبية.

متابعة المواعيد النهائية لتقديم الضرائب

إن تحديد المواعيد النهائية لتقديم الضرائب في أستراليا أمر حيوي لتجنب العقوبات والمشاكل القانونية. يجب على الأفراد القيام بتقديم الإقرارات الضريبية في المواعيد النهائية المحددة من قبل هيئة الضرائب الأسترالية (ATO).

هنا بعض النصائح العملية لمتابعة المواعيد النهائية لتقديم الضرائب:

- تأكد من معرفة المواعيد النهائية الصحيحة لتقديم إقرار الضرائب الخاص بك.

- قم بإنشاء تقويم أو تذكير مواعيد لضمان عدم تفويت موعد تقديم الضرائب.

- حافظ على سجلاتك المالية والوثائق الضريبية بشكل دقيق ومنظم.

- قم بالتواصل مع مستشار ضرائب محترف للمساعدة في تقديم الإقرارات الضريبية بشكل صحيح.

الامتثال للمواعيد النهائية لتقديم الضرائب يساعد في تجنب العقوبات المالية والقانونية ويساهم في الحفاظ على نظام ضريبي صحيح. اجعل من المواعيد النهائية لتقديم الضرائب جزءًا لا يتجزأ من استراتيجيتك المالية الشخصية أو لعملك.

التحقق من دقة المعلومات المقدمة

قبل تقديم الإقرار الضريبي الخاص بتداول الفوركس في أستراليا، يجب عليك التأكد من دقة واكتمال جميع المعلومات المقدمة. تأكد من أن جميع الأرقام والتفاصيل صحيحة ومطابقة لسجلاتك التجارية.

يجب أن تكون المعلومات المالية الخاصة بك دقيقة ومحدثة، بما في ذلك جميع الأرباح والخسائر الناتجة عن تداول العملات الأجنبية. إذا كانت هناك أية انطباعات أو شكوك حول صحة المعلومات، يُفضل استشارة مستشار ضريبي محترف لضمان الامتثال الضريبي بشكل صحيح.

انتظار القرار الضريبي النهائي

بمجرد تقديم إقرار ضريبة الدخل الخاص بك، ستحتاج إلى انتظار القرار النهائي من قبل الهيئة الضريبية الأسترالية (ATO). قد تتلقى إشعارًا بالتقييم الضريبي النهائي الذي يحدد كمية الضريبة التي يتعين عليك دفعها على أرباح تداول الفوركس. يرجى الانتباه إلى أنه يجب الامتثال لجميع المتطلبات الضريبية ودفع الضريبة المستحقة وفقًا للتعليمات الصادرة عن الATO.

الأسئلة والأجوبة:

ما هي الخطوات الأساسية لتقديم الضرائب على تداول العملات الأجنبية في أستراليا؟

يجب على الأشخاص القيام بالتبليغ عن أنشطتهم في تداول الفوركس للهيئة الضريبية الأسترالية. يجب تحديد ما إذا كانت نشاطات التداول تُعتبر تداولًا شخصيًا أو تجاريًا وفقًا للقوانين الضريبية. بعد ذلك، يجب تحديد الدخل الضريبي من التداول والتكاليف الضريبية المرتبطة بالنشاط. يجب على الأشخاص الاحتفاظ بسجلات دقيقة لجميع العمليات التجارية والمعاملات لتقديمها للضرائب.

كيف تؤثر مدة الاستثمار في تداول الفوركس على إعداد الضرائب في أستراليا؟

يمكن أن تؤثر مدة الاستثمار في تداول العملات الأجنبية في كيفية إعداد الضرائب في أستراليا. على سبيل المثال، يمكن أن تخضع الأرباح من التداول القصير الأجل لمعدلات ضريبية أعلى من الأرباح من التداول الطويل الأجل. بعض التفاصيل الإضافية على مدى زمني محدد قد يلزم الإبلاغ عنها بشكل مختلف وفقًا للقوانين الضريبية في أستراليا.

ما هي الإجراءات الضريبية التي يجب اتباعها لتقديم الضرائب على الأرباح من تداول الفوركس؟

يجب على الأشخاص الالتزام بجميع الإجراءات الضريبية اللازمة لتقديم الضرائب على الأرباح من تداول العملات الأجنبية في أستراليا. يجب تحديد الإيرادات والمصروفات الضريبية المرتبطة بنشاط التداول والالتزام بقوانين الضرائب المحلية. يجب على الأشخاص الاحتفاظ بسجلات مفصلة ودقيقة لجميع العمليات التجارية لتقديمها للضرائب.

ما هو ضروري تقدير ضرائب تداول العملات الأجنبية في أستراليا؟

إذا كنت تقوم بتداول العملات الأجنبية في أستراليا، عليك تقدير ضرائبك المحتملة. يجب عليك تقديم إقرار ضريبي في نهاية السنة الضريبية وتقديم تقرير دقيق لعوائدك من تداول العملات الأجنبية.

ما هي الشروط اللازمة لتقديم الضرائب على تداول الفوركس في أستراليا؟

يجب عليك أن تكون مقيمًا في أستراليا وأن تكون تداول العملات الأجنبية جزءًا من نشاطك التجاري أو الاستثماري لكي تكون ملزمًا بتقديم الإقرار الضريبي.

ماذا يجب أن أفعل إذا كان لدي خسائر في تداول الفوركس في أستراليا؟

إذا كنت تواجه خسائر في تداول العملات الأجنبية في أستراليا، فيمكنك قدوم الخسائر ضمن التقرير الضريبي لتقليل الضرائب التي عليك دفعها على أرباحك الأخرى.